A Sanepar e acionistas publicaram nesta terça-feira (20) anúncio de início de oferta pública para venda de ações primárias e secundárias. De acordo com o documento, disponível no site da Comissão de Valores Mobiliário (CVM), serão comercializadas mais de 184 milhões de ações a um preço unitário de R$ 9,5, o que resultaria em um montante de R$ 1.755.701.013,50.

O preço por ação, segundo o documento da empresa, foi “fixado com base no resultado do procedimento de coleta de intenções de investimento”, ou seja, o cálculo levou em consideração o interesse em “função da qualidade e quantidade da demanda (por volume e preço) por Ações coletada junto a Investidores Institucionais na Oferta Institucional”.

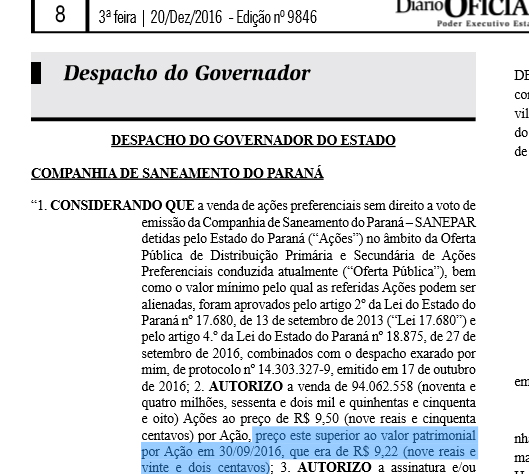

Em despacho publicado no Diário Oficial do Executivo desta terça-feira (20), o governador afirma que o preço da ação é superior “valor patrimonial por Ação em 30/09/2016, que era de R$ 9,22 (nove reais e vinte e dois centavos)”.

No entanto, conforme indicado no próprio documento de oferta da Sanepar, o valor indicado ainda é menor que o da cotação das ações preferenciais da Bovespa, que nesta segunda-feira (19) foi de R$ 9,81.

O Livre.jor pediu explicação da Sanepar, por meio da Lei de Acesso à Informação (LAI), sobre o motivo da escolha do critério de definição do valor da ação com base na intenção de compra, em detrimento ao valor da cotação da bolsa.

O número de ações indicado na oferta para comercialização pode ser ainda maior. Segundo o anúncio da oferta, pode ser acrescidos sobre o montante mais 15%, ou seja, 23 milhões de novas ações, em forma de “ações suplementares”.

Além disso, a título de “ações adicionais”, podem ser adicionadas mais 30 milhões, equivalente a 20% da oferta inicial. Com isso, de 184 milhões de ações, a comercialização poderá atingir 238 milhões de ações, que pelo custo indicado pela empresa, resultaria em um total de R$ 2,2 bilhões.

Se fosse utilizado o preço da cotação da Bovespa na conta, de R$ 9,81, o aumento seria de R$ 74 milhões, atingindo um resultado de R$ 2,34 bilhões. O encerramento das ofertas e anúncio dos resultados será no dia 20 de junho de 2017.

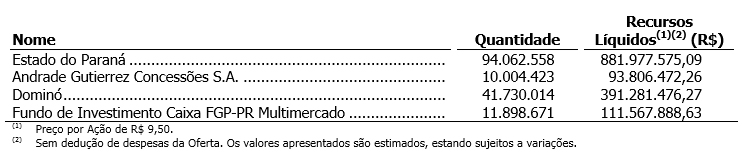

Quem vai vender e quanto venderá? – Sem considerar as ações suplementares e as adicionais, das 184 milhões de ações, 94 são do governo estadual, 10 milhões são da Andrade Gutierrez, 41 milhões são da Dominó e 11 milhões do Fundo de Investimento Caixa.